HIBIKI FP OFFICE(愛知県名古屋市のFP事務所)の重永です。

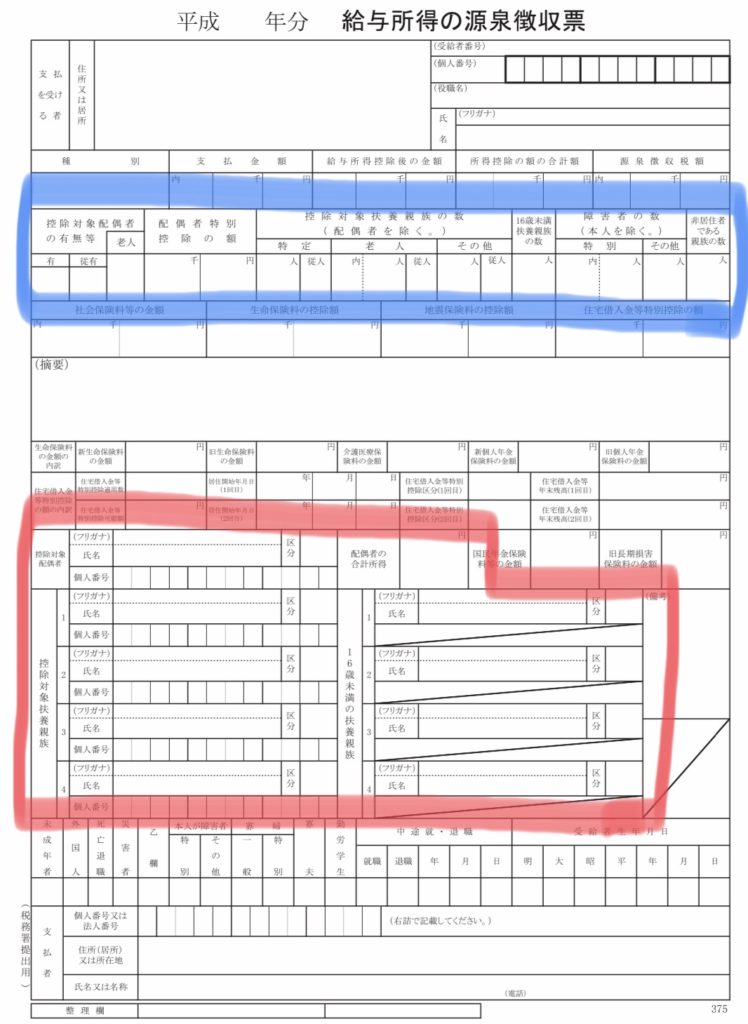

配偶者や養っている家族がいる人に関係する項目です。

単身者よりも家族がいる方が税金が少ない理由とは?

【配偶者控除】

納税者(夫)の年収が1,120万円以下で、妻の年収が103万円以下であれば配偶者控除の対象となり、夫の所得から38万円が控除されます。

いわゆる「103万円の壁」ですね。

控除対象がいるかいないかが記載されます。

「老人控除対象配偶者」

控除対象配偶者が同年12月31日現在で年齢が70歳以上の場合、老人控除対象配偶者となり控除額が48万円に上がります。

【配偶者特別控除】

妻の年収が150万円未満であれば配偶者控除と同じ金額38万円の控除を受けられます。

受けられる制度名は違えど、年収150万円まで控除額は同じ金額です。

「150万円の壁」です。

配偶者控除と配偶者特別控除についてはこの記事で「年末調整の時期に再確認!配偶者特別控除とは」

源泉徴収票には配偶者特別控除の金額が記載されます。

年末調整の申請書類の中に配偶者の年収についての書類があります。

あれを基に配偶者の年収がいくらで控除額がいくらになるかを計算し、青色で囲んだ配偶者特別控除の欄に金額が記載されます。

【控除対象扶養親族の数】

もちろん配偶者以外も扶養の対象になります。

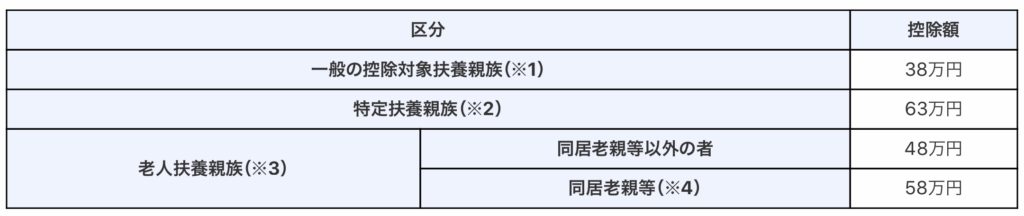

「一般扶養」

同年12月31日現在の年齢が16歳以上かつ年間給与収入が103万円以下の子を扶養している場合、一人あたり38万円が控除されます。

「特定扶養」

同年12月31日現在の年齢が19歳以上~23歳未満かつ年間給与収入が103万円以下の子を扶養している場合、一人あたり63万円が控除されます。

大学生の子がこれに当てはまらないほどバイトをしてしまうと、パパの税金が増えます。

63万円控除はかなり大きいですね。

「老人扶養」

同年12月31日現在の年齢が70歳以上の人です。

親の年収や同居か別居かの細かい要件はこちらの記事で解説しています。「別居の親も扶養の対象?年末調整で知って得する裏ワザ公開」

【障がい者を扶養している場合】

一般の扶養では適用されない16歳未満の扶養親族でも受けられる控除です。

【まとめ】

扶養親族が何人で、それぞれどの扶養に当てはまるかがわかる項目についてでした。

青枠に該当人数、赤枠には扶養親族の詳細が記載されます。

最低でもここで「あれ、間違ってるな」と気付けるようにしておきましょう。

人間がやる作業ですので、ミスがないとは限りません。

そのミス一つで数万円単位も多く税金を納めてしまう可能性があります。