HIBIKI FP OFFICE(愛知県名古屋市のFP事務所)代表ファイナンシャルプランナーの重永です。

今回は投資信託ならではのメリットとデメリットについて解説します。

【投資信託のメリット】

「少ない金額から購入可能」

株式投資や債券投資を始める場合、ある程度まとまった資金が必要ですが、投資信託なら安いものだと数百円から始めることが可能です。

「プロが運用してくれる」

素人が投資を生業としているプロに勝てるわけがありません。とくに株式は「奪い合い」の性質が強い投資です。

手数料はかかりますが、それ以上のリターンをもたらす自信があって投資信託を運営しているはずなので、これはメリットと言えるでしょう。

また、個人では買えない大口銘柄や、購入の仕方が難しい海外の株式や債券のような素人では手に入れにくい金融商品への投資もしてくれます。

「1つの投資信託を買うだけで分散投資が可能」

投資の基本である分散投資が、1つの投資信託を購入するだけで実践できます。

投資信託は複数の投資家から資金を集めて様々な株式や債券に投資するので、小口であろうとも自動的に分散投資されているということです。

「ディスクローズ(情報開示されている)」

投資信託の取引価格である「基準価額」、「純資産額」、どの銘柄にどんな比率で投資しているかなどの情報が細かく公開されています。

また、決算ごとに監査法人などから監査を受けるため安心と言えるでしょう。

「各機関が破綻しても投資額は守られる」

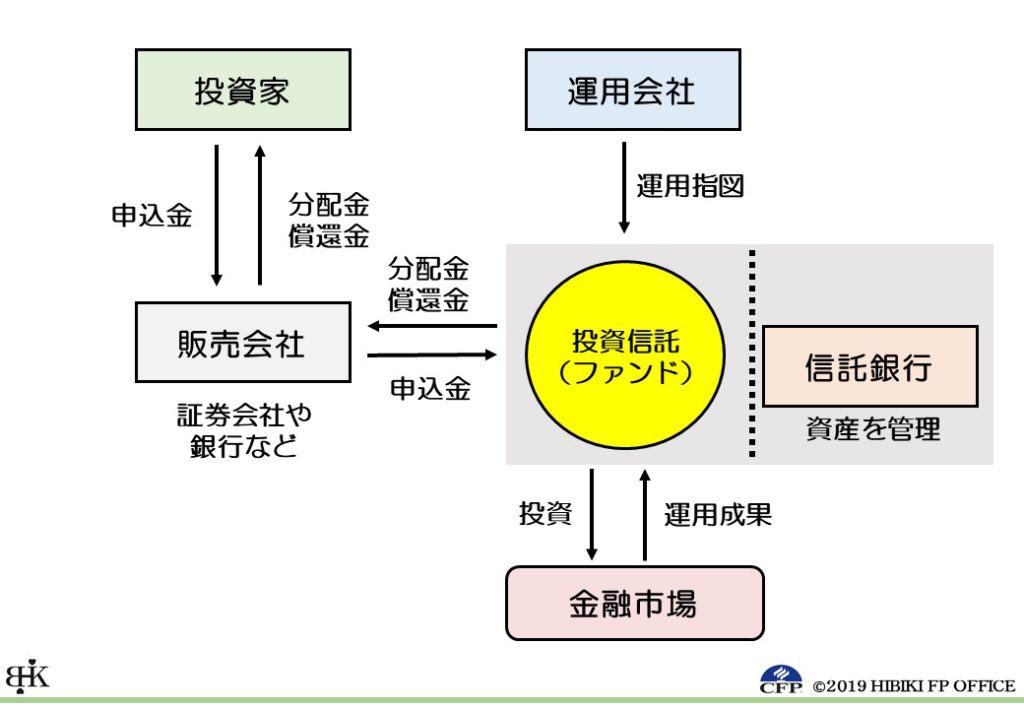

投資信託は、販売会社(証券会社や銀行など)、運用会社(運用を指図する)、信託銀行(投資金を管理する)の各機関がいることで成り立っている金融商品です。

投資信託の仕組み的に3つの機関のうちどれかが破綻しても制度的に投資金額は守られます。

次の記事で詳しく解説していきます。

【投資信託のデメリット】

「各種手数料(コスト)がかかる」

運用のプロ(ファンドマネージャー)が無料で運用指図してくれるわけありませんね。

もちろん販売会社にも信託銀行にも手数料を支払います。その手数料は投資信託を購入する投資家が負担します。

費用(コスト)をまとめると、「販売買付手数料」「ファンド管理費用(信託報酬など)」、「信託財産留保額」です。

販売買付手数料

投資信託を購入する際にかかる手数料

ファンド管理費用(信託報酬など)

投資信託を運用するのにかかる費用

信託財産留保額

投資信託を売却する際にかかる費用

「元本保証ではない」

投資信託は中身が株式や債券ですのでもちろん元本保証ではありません。

基準価額が日々、上下します。

「ブラインド方式」

投資信託の当日の基準価額が分からない状況で売買が行われる取引方式のことです。

株式や債券は、売買するタイミングで取引価格がわかりますが、投資信託は上記のようなブラウンど方式をとっているため取引価格がわかりません。

これは投資信託に組み込まれている投資先資産の評価額が確定した後に取引ができてしまうと、既存の投資家の利益が阻害されてしまいます。

これを防ぐために採用されている方式です。

投資信託は市場に上場されている株式や債券とは異なり、刻一刻と変化する価格で売買することができないブラインド方式はデメリットと言えます。

【まとめ】

いいことばかりではありませんね。

プロは、投資信託にかかってくる様々なコストを考慮しても結果的にプラスにする利回りで運用する自信があるということです。

コストは数パーセントです。

このコストを負担してプロに任せるか、投資が本業ではない人が自分で勉強して投資するかどちらが効率の良い人生を送れるでしょうか。