HIBIKI FP OFFICE(愛知県名古屋市のFP事務所)代表ファイナンシャルプランナーの重永です。

資産形成・運用には目的・目標(ゴール)が大切です。

「余裕資金があるから」だけの理由ではよろしくありません。

「なんのために、いつまでに、いくらに増やしたい」と目的・目標を設定しましょう。

投資信託も目的・目標に合わせて選びましょう。

【目的・目標を考えよう】

「余裕資金がある」「老後が不安だから」など、資産運用したいと考える理由は様々でしょう。

①老後資金を貯めたい(資産形成)

②余裕資金がある(資産運用)

この二つをクローズアップします。

①老後資金を貯めたい(資産形成)

60歳の人が「65歳からの生活が不安だから資産形成したい」なんてことはよっぽどないと思います。

多くが20代〜40代からスタートするということで話を進めますね。

老後に備える、目的・目標の設定方法は「なんのために、いつまでに、いくら」なのか?

例えば「ゆとりある老後の生活のために、65歳時点で5,000万円」という目的と目標を設定します。

②余裕資金がある(資産運用)

たとえ余裕資金だとしても、なんとなく運用してはいけません。

大切なお金です。

これも「なんのために、いつまでに、いくらにしたい」かを考えてみましょう。

例えば「元金は10年後に子の学費のために必要、その間に少しでも増やしたい」ならば「子の教育資金を10年後までに安定的に運用しつつ10%増やしたい」と目的・目標を設定します。

もう一つ例を、「元金を使う予定はないけど、増やしつつ毎月配当金を受け取りたい」場合は「今から30年間、毎月5万円受け取れるように資金を切り崩していきたい」と目的・目標設定します。

(退職金を運用しながら切り崩すことを想像してください)

ということで

A「ゆとりある老後の生活のために、65歳時点で5,000万円」

B「子の教育資金を10年後までに安定的に運用しつつ10%増やしたい」

C「今から30年間、毎月5万円受け取れるように資金を切り崩していきたい」

この3パターンを例に投資信託を選択してみましょう。

投機的(ギャンブル)な投資で、その資金がなくなる可能性を高めてもいいのか?

それとも元金を減らさずに安定的に配当を受け取りたいのか?

【目的・目標に合わせた投資信託を選択する】

A「ゆとりある老後の生活のために、65歳時点で5,000万円」

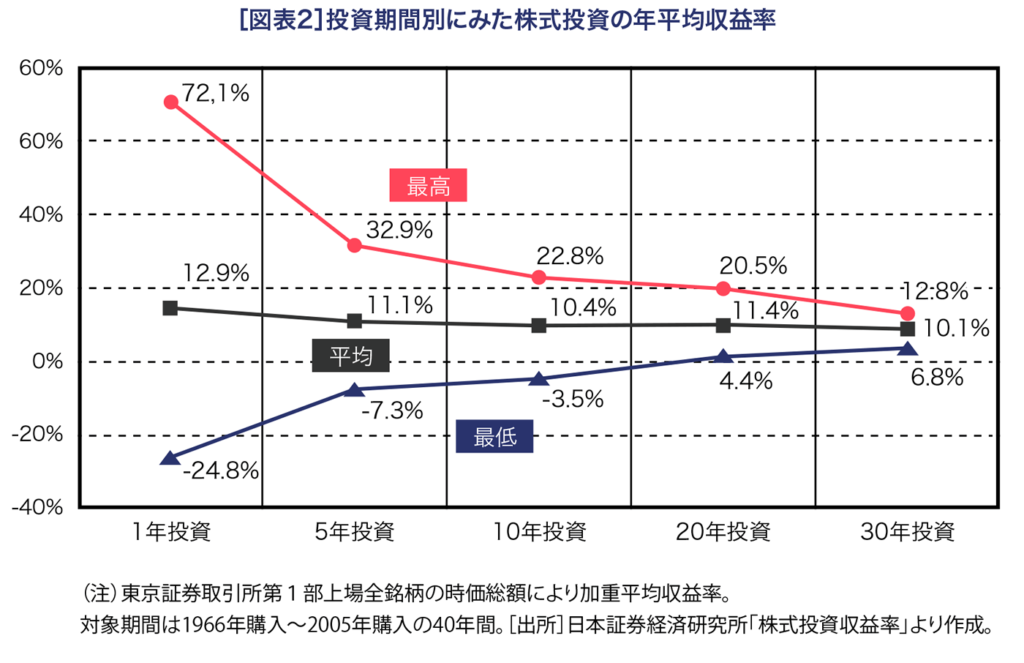

この目的の場合、運用期間が20年~30年と長期になります。

途中で分配金を受け取る必要もないですよね。

世界中に分散させた株式を組み込んだ投資信託がいいでしょう。

短期的に見ると値下がりリスクがありますが、20年30年と長期になると世界経済(世界中の企業)は緩やかに成長し続けています。

長期運用目的とするなら預金・債券を中心に組み込んだ投資信託よりもよりもオススメです。

さらに、ドルコスト平均法を使って毎月定額積立投資を継続すれば、価格変動リスクもヘッジできます。「ネコでもわかる解説!投資の王道“ドルコスト平均法”」

B「子の教育資金を10年後までに安定的に運用しつつ10%増やしたい」

大切な資金、できるだけ元本を減らさない結果を目指しつつも増やしたい。

先述のAとは違い、10年という短期運用(どちらかと言うと短期間)なので、安全性に優れているタイプ(債券を中心にしたMMFなど)が適しています。

もしかしたら学費ではなく、急な入り用があっても対応できる換金性が高くい投資信託がいいですね。

ただ、流動性リスクを取らない分リターンは減ります。

C「今から30年間、毎月5万円受け取れるように資金を切り崩していきたい」

運用せずに、ただ預金を切り崩すだけでは1,800万円あれば毎月5万円を30年間受け取れます。

しかし、たった年1.2%の利回りが実現できれば最初に用意する資金は1,500万円で済みます。

安定的に年1.2%運用するのは、決して難しくありません。

世界一安全な国債である米国債の利回りはいくつでしたっけ?「世界一安全な国債である米国債の種類・特徴・利回り」

具体的には安全性の高い債券の配分を高めに、残りは世界中に分散した株式を組み込んだ投資信託がいいでしょう。

なぜか?30年間運用し続けるのですから、長期運用ですよね。長期間運用できるなら先述のAと同じ理由です。

【まとめ】

こんなことを無料で公開していいのだろうか。。

資産形成・運用で投資先を決定するコツはこんな感じです。

何度も言いますが、大切なのは「目的と目標(ゴール)」です。

テキトーな理由で資産運用をしても、いい結果は得られないでしょう。

つまり、プロの私に任せましょう。